随着A股持续走低,险资开始进场“扫货”了。

近日,无锡农村商业银行股份有限公司(以下简称“无锡银行”,600908.SH)发布公告称,公司收到《国家金融监督管理总局无锡监管分局关于长城人寿保险股份有限公司股东资格的批复》,核准长城人寿保险股份有限公司(以下简称“长城人寿”)股东资格,同意长城人寿自批复之日起六个月内增持本公司股票。

无锡银行2023年三季报显示,长城人寿持有该行9764.63万股股份,持股比例为4.54%,距离5%的举牌线相差无几。如果长城人寿继续增持无锡银行,将举牌无锡银行。

举牌多家上市公司

实际上,近一年来,长城人寿不只是增持了无锡银行。2023年12月19日,中原高速发布公告称,公司股东长城人寿于2023年12月8日至12月18日通过证券交易所集中竞价方式合计增持公司股份约2247.39万股,占公司总股本1.00%。本次增持后,长城人寿持有的中原高速股份达到8%。

公告显示,本次增持股份所支付的资金系长城人寿自有资金及保险责任准备金。

去年6月,中原高速公告称,2023年6月2日,长城人寿通过二级市场集中竞价交易方式增持公司股份,合计持股比例由4.64%增至5.00001%,达到举牌线。此后,长城人寿又于去年6月3日至11月7日增持中原高速1%股份,再之后又于11月16日至12月7日增持中原高速股份,使得持股比例达到7%。

此外,长城人寿在去年还举牌了浙江交科。去年6月,浙江交科发布公告称,2023年6月 1 日,长城人寿以自有资金通过集中竞价交易方式增持浙江交科股份,持股比例约5.03%。

公告显示,本次长城人寿增持行为是基于保险公司自身配置需求以及上市公司配置价值考虑的长期投资,本次权益变动完成后,信息披露义务人不排除未来12个月内继续增加上市公司股份之可能性。

到了6月底,浙江交科再发公告称,长城人寿于6月2日至6月21日通过证券交易所集中交易的方式合计增持公司1%股份,长城人寿的持股比例由5.03%增至6.03%。

除了长城人寿以外,其他险资也表示看好权益投资。中国人寿首席投资官张涤此前曾表示,在险资的整个战略配置中,权益投资是一个关键少数,而从估值角度看,经过前期的调整,权益的估值已经落到了中枢长期中枢之下,配置价值慢慢显现,进行长期投资的话,在估值角度看已经达到了左侧加仓的条件了。

2023年11月29日,新华保险与中国人寿发布公告,拟分别出资250亿元共同发起设立私募基金公司,新华资产与国寿资产分别出资500万元共同发起设立基金管理人公司,担任上述私募基金公司的管理人。

政策面上,去年下半年以来,引导保险资金等长期配置型资金入市举措也陆续推出。2023年8月,证监会召开机构投资者座谈会,指出险资和银行理财资金应加快发展权益投资;9月,国家金融监督管理总局下发《关于优化保险公司偿付能力监管标准的通知》,通过调低部分风险因子等措施,鼓励保险公司将资金更多地用于长期投资。

增资方案获批

从长城人寿近几年的经营状况来看,公司保险业务收入持续上涨,但净利润有下滑趋势。年报显示,2022年长城人寿实现保险业务收入148.53亿元,同比增长33.80%;实现净利润9939.97万元,同比下滑33.08%。

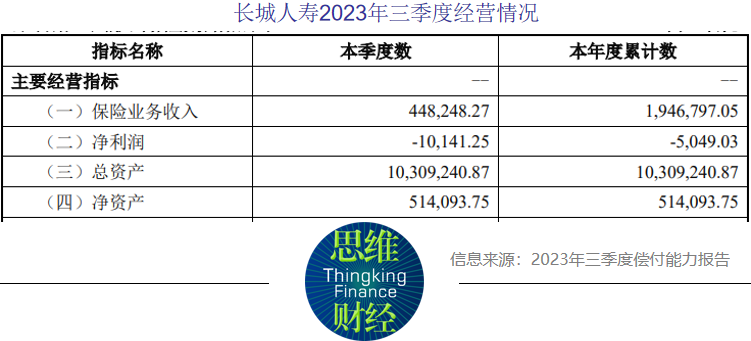

长城人寿2023年三季度偿付能力报告显示,截至去年三季度末,公司实现保险业务收入194.68亿元,净亏损5049.03万元,去年第三季度公司净亏损1.01亿元。

值得注意的是,年报显示,2022年长城人寿退保金为28.34亿元,同比增长208.71%。而当年赔付支出却出现下滑,2022年公司赔付支出为16.58亿元,同比减少15.24%。

从当年消费者投诉情况来看,2022年公司累计接收全量消费投诉4394件,其中互联网业务37件;从投诉业务类型看,主要集中在销售纠纷和退保纠纷,其中销售纠纷1745件、占比39.7%,退保纠纷1055件、占比24%。

2023年三季度偿付能力报告显示,截至去年三季度末,长城人寿综合退保率为3.75%,较上季度末增加0.44个百分点。

偿付能力方面,截至去年三季度末,公司核心偿付能力充足率为84.66%,综合偿付能力充足率为153.70%。公司2023年一季度和二季度监管风险综合评级(分类监管)结果均为BB 类。

为补充资本金,2023年5月,长城人寿发布公告称,公司拟通过增发新股的方式增加注册资本,公司注册资本将从 55.32亿元增加至62.19亿元。

2023年12月20日,长城人寿发布公告称,公司收到《国家金融监督管理总局北京监管局关于长城人寿保险股份有限公司变更注册资本及股东的批复》,批准公司增资方案。

增资后,长城人寿控股股东北京金融街投资(集团)有限公司及其一致行动人合计持股比例保持50.69%不变。

长城人寿表示,此次增资有效提升了公司资本实力和偿付能力水平。目前,监管机构对于保险公司投资范围有偿付能力充足率要求,长城人寿此次增资有利于公司拓宽投资渠道,并为有效提升投资收益提供重要保障。

需要注意的是,公司在之前的投资项目中曾出现问题造成损失。投资资产质量方面,中诚信国际发布的长城人寿2023年度跟踪评级报告显示,截至2022年末,公司投资资产中涉及逾期或违约的项目投资金额合计21.10亿元,已计提减值16.31 亿元,账面余额为4.79亿元。此外,公司持有的对华融信托的长期股权投资损失对公司盈利造成影响,截至2022年末,公司持有的华融信托长期股权投资的账面价值为9.12亿元,初始投资规模为16亿元。在宏观经济底部运行、信用风险持续暴露的环境下,公司投资资产质量的迁徙情况仍需密切关注。

中债资信发布的长城人寿2020年及2021年资本补充债券(第一期)(第二期)2023年定期跟踪评级报告显示,截至2023年3月末,公司投资资产中,出现违约的投资资产余额合计11.98亿元,包含债券(17 沪华信 MTN001)4.98亿元、信托计划(中原信托-上海华信贷款项目集合资金信托计划)5.00亿元以及不动产投资(光大永明-中信国安棉花片不动产债权计划)2.00亿元,目前已计提减值准备10.38亿元,违约资产的回收情况仍需继续观察。

中债资信表示,整体来看,公司的资产配置结构仍以固定收益类资产为主,风险相对可控。